原创: 冰辰 水翼

新浪财经讯 在上一篇《当月额度已满 违约请排队》中,我们分析了2018要稳杠杆,央妈底线到底在那里,那就是在不发生恐慌性债灾的前提下,让无效率的垃圾债有序退出。那么,究竟在2018 年我们面临了多大的资金压力?那些部门面临的债务压力最大?地方基建会有如何的演变?最终谁最有可能为市场中的存量巨额债务买单?在宽松的货币环境下去杠 杆到底是不是一句梦话?。

中国人人均负债13.34万元 债务总额接近200万亿。

由于统计口径不同,以及影子信贷的问题,恐怕很少有人能够说清楚中国到底有多少债务,我们选取了一种相对温和的评估方法,看到的数字是目前中国的总体债务水平已经超过了200万亿。

这其中居民部门负债40.52万亿元、中国政府债务总规模44.63万亿元,中国公司信用债券总规模为18.3252亿元。这个数字加上81.02万亿元的间接融资规模,得到99.35万亿元的企业债务总额。

由此可以得出,我国截至2017年底的债务总额应为44.63(政府债务)+40.52(居民债务)+99.35(企业债务)=184.5万亿元。

另外根据国家外汇管理局公布的2017年9月末中国全口径外债数据,我国全口径外债余额为11.2万亿元人民币(等值16800亿美元)。

按照中国2017年82.71万亿元的GDP和13.83亿人口计算,人均负债率为223.06%。不含外债,人均负债为13.34万元;包含外债,人均负债为14.14万元。

图片来源:网络

图片来源:网络其实债务问题不能简单看借了多少钱,也要看有多少资产。比如假设一个人从银行贷款了800万买房子,现在房子价值1000万。那么实际上这个人的财务状况仍然是相对健康的。

从一个整体的角度来看,我们更关心的是中国人的现金的流量,也就是上文的这套名义1000万的房子,究竟能够收回多少的租金?能不能还得起房贷的利息呢?

从这个角度来看,理解中国的债务问题将更加的理性。从债务分类上来看,政府债可能是相对风险并不太严重。

相对于我国每年超过80万亿的GDP规模并不算十分严重。

图片来源:新浪债券

图片来源:新浪债券截至2017年12月末,全国地方政府债务余额164706亿元。

在我国,如民生工程、教育、支农等费用都要地方政府支出,在财政分税制改革后,大部分归于中央财政,地方政府收入非常有限。

事实上,地方政府用 30%财政预算承担70%的地方事务。中央也知道这个状况,因此08年之后同意地方政府自己打“白条”借钱度日。这些地方债,就是这样的白条。

另一方面,08年金融危机后,中央政府推出了4万亿的刺激方案,鼓励地方政府上报投资项目,尤其是“铁公基”(即铁路、公路、基础设施项目)。中央出资一部分,地方政府自行负债一部分,这也是大量的地方债、城投债的缘由。

就好比1个小伙子,每个月收入100块钱,但是70块上交给家里了,自己只留下30块钱。平时吃饭需要50块钱,换手机买电脑每个月需要20块。这中间的差额40块钱,怎么办呢?就只好打白条借钱了。

而随着2017年的去杠杆以来,地方政府多重融资渠道被堵死融资能力急剧下滑。不能变相的“打白条”了,一些地方政府连饭都吃不上了。2017年地方政府债发行4.36万亿元,而2018年地方新增债券预计发行2.18万亿元。

最近的一个例子就是,六安市金安区、裕安区多名教师为了讨薪让这个城市一夜之间举国皆知。就是因为,借来用于“吃饭的”钱,没有了。数据显示, 六安市2017年地方收入112亿元,支出却达到了370亿元。预算收入远不及支出的1/3,长年靠上级税收返还、转移支付和发债度日。

六安市仅仅只是冰山的一角。

5月份,人大财经委副主任委员贺铿在北京参加的一场论坛,在谈及地方政府债务时称,贺铿称中国的地方债大概是40万亿,但地方政府就没有一个想 还债的,甚至许多地方连息都还不起。

这话并非空穴来风,也不是地方政府不想还钱,这借来的钱都吃了用了,怎么还啊?事实上,新增的地方债规模扣除了支付利 息后,能用的份额屈指可数。

如果融资利息增加 地方债务成本将剧增 现金流将严重缺失

根据财政部《2017年中央和地方预算执行情况与2018年中央和地方预算草案的报告》显示,2018年地方一般公共预算收入168564亿 元,增长7%;地方一般公共预算支出176864亿元,增长7.3%。地方一般公共预算支出高出收入0.3%,地方财政赤字达8300亿元。

图片来源:新浪债券

图片来源:新浪债券名义上地方债的利息大约是4%多一点儿,但实际上考虑到承销利润和各种隐性成本,地方债的实际融资成本基本会达到6%,越是财政困难的政府,成本越高。

16万亿存量地方债每年将产生9000亿元左右的利息,算起来实际上光维持地方政府正常运转,以及支付债务利息就将超过1.8万亿,基本上占用了全部的地方债额度。相当于上文例子中的小伙子靠打白条勉强能吃饱饭了,至于换手机和电脑的钱,那是没有了。

并且随着外部环境的变化,如果我国被迫跟随美国加息,地方债务成本将急剧增加,财政赤字叠加债务利息上升,将导致地方政府现金流严重缺失。(加息导致地方借债利息上升,进而导致偿债成本增加)。

部分地区违规举债现象不容忽视 关注地方隐性债务

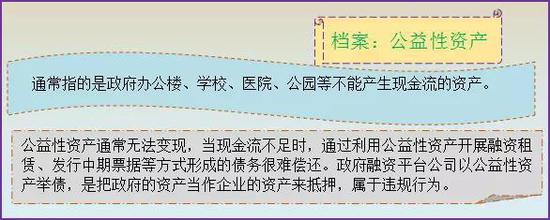

以上讨论的都是显性的地方债务,而隐性的地方政府债务更为突出。为了确保地方GDP增长不太难看,地方政府和财政部门直接充当举债担保、利用产 业基金“名股实债”、将政府购买服务扩大到工程建设领域、对PPP 项目约定本金回购和最低回报从而变相举债、有融资平台公司通过利用政府道路管网等公益性资产开展融资租赁、发行中期票据等方式,从银行、信托投资公司和融 资租赁公司等机构举债,甚至新设融资平台公司等,是近几年地方政府隐性债务的主要来源。

债务紧缩周期的痛苦是全面的,上文例子中的小伙子,一旦无法依靠“白条”度日,需要紧缩支出的时候,他们家周边的早餐店,小饭馆都将会感受到不景气的影响。最典型的例子就是,之前赊的账,可能还不上了。

根据券商的研究报告显示,城投企业的风险暴露与产业债的风险暴露具有高度的关联性。城投企业融资受限会显著影响产业债的信用利差。

国信证券认为背后隐藏的传导链条是通过应收款项目来实现的。城投企业与非城投企业在现金流上的关联更多是通过应收款项目来进行,城投企业融资受 限后,城投企业有动力也有能力通过应收款项目来变相融资,在这种情况下,非城投企业的现金流被融资受限的城投企业所挤占,从而导致非城投企业的信用风险上 升,信用利差走阔。

实际上用于投资的地方债也是如此,当一个借债消费的花花公子减少支出的时候,通过透支消费支撑起来的繁荣也将随之破灭。

图片来源:新浪债券

图片来源:新浪债券企业债:想融资的能不能借到钱 没有效率的会不会占用宝贵的资金?

我们看到供给侧结构性改革有效的促进了市场价格的回升和企业利润增加。2017全年规模以上工业企业实现利润比2016年增长21%,全年规模以上服务业企业实现营业利润比上年增长24.5%,现金流的增加致使上述企业的杠杆率显著下降。

但在今年国内现金流紧缺的大环境下,实体企业融资成本持续飙升,甚至银行间拆息都曾升至10%以上。叠加美联储加息等因素,公司债市场形势依然不容乐观。截止到2018年4月,企业债券存量高达19.18万亿。

债券市场分析中,我们反复强调现金流的概念。不是说资金面紧张就能完成去杠杆了,也不是说不贷款就能去杠杆了。去杠杆更重要的还是要看是否能够产生出足够的利润,能产生出足够多的现金流。

信用风险暴露的进度有所加快 信用债违约将继续上升

数据显示,截至2018年6月4日,累计有11家发行人的21只债券发生违约,违约主体数量和违约债券只数超过了去年年同期。

企业债务增量巨大,无论是国企还是民企,现金流充裕的可谓凤毛麟角。因为在货币宽松的时代,中国企业往往通过不断地举债来保持高速扩张,但在目前影子银行全面监管、社会融资大幅回落的背景下,这些举债过度的企业必然会面临困境。

那么问题来了,在资金面偏紧的今天,如何让宝贵的资金流向有效益的企业,而不是所谓的“安全”的国有企业呢?

国有企业的刚兑到底能不能“普遍性”打破?

那么,问题来了!没有利润的国有企业刚兑到底能不能打破?目前仍有大量的落后产能都集中在国有企业,大量大型国企效益低下,利润为负,完全靠举 债度日,或者靠地方政府财政支持。但是在目前现金流紧缺的背景下,地方政府已是自身难保,还不能继续拿出钱来为这些企业“续命”,已经是一个答案十分明确 的问题了。

如果国企不能破产清算,还是民营企业能破产,国有企业不会破产,国企债券也事实性“刚兑”,那信用风险的问题还是没有根本解决。

在一个紧缩周期中,投资者根本没必要去判别各类债券风险,直接闭着眼睛买国企债就好了。因为购买民企债券明显有违约风险,还没人兜底,利息也不怎么高,也不能放杠杆,为什么要买?

这也就是我们第一篇文章中列出的问题,高等级债抢着买,而民企信用债无人问。

让企业产生利润 才是去杠杆!

现在金融机构放款,都是谁放的钱,谁承担责任。只要有一笔违约,那么银行都会着急收回贷款。债券也一样,国家希望信用债有序违约,但违约就是违约,出清往往就是需要泥沙俱下。

如果本质的问题不解决,不疼不痒的死几个民营企业就不了了之;国有企业,无论效率如何,能不能还钱都这么走下去。那么笔者看来,除了最后通过债务货币化,即再回到了大规模印钱还债的老路上,似已别无他法。

解决债务危机的本质,并不是说不给企业放钱,解决燃眉之急就好了,紧缩银根不是去杠杆。让企业产生利润,才是去杠杆。

那些没有利润的企业,尤其是国企,真的不能再占用宝贵的资金了。所以,一定要让能产生现金流的部门,继续良好的运转。不能产生现金流的国企,我 们得有壮士“割臂断腕”的决心,该整改的整改,该破产的破产。要么就让私营部门合并,让私营部门想办法去盈利,产生效益,产生现金流去还债。

总之,我们需要的是效益,是能产生利润的企业,而不是一味索取的“寄生虫”!

中国居民杠杆率迅速飙升 居民部门还能不能继续加杠杆?

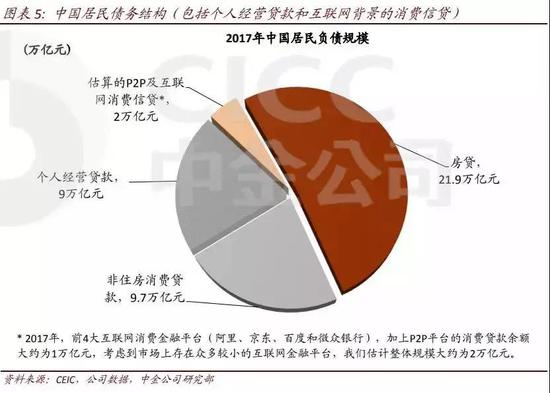

相对于债台高筑的企业部门,中国的居民部门负债一直相对健康。但随着15年开始的房地产价格飙涨,居民部门的负债率也已经不轻了,还能承担起为国家接盘的任务吗?

数据显示,自2011年以来,中国居民部门债务规模呈现快速扩张趋势。从贷款占金融机构全部贷款余额的比重来看,居民部门贷款占比逐年上升,2017年末已达到33.3%。经初步计算,中国居民部门债务规模约为46.65万亿,约占全年GDP的55%。

虽然居民杠杆率(在GDP口径下)美国:中国是77:50,美国居民的负债率暂时高于中国。但是由于国内收入分配原因,中国居民可支配收入占比偏低,导致在可支配收入口径下的居民杠杆率上反超美国,目前美国:中国大约为104:115。

还是本文反复期强调的现金流的概念,老百姓买了房子,也需要有现金来还贷款不是?总不能所有的人都高贷出几百万,用于偿还利息吧?

对于需要还债的老百姓而言,后者口径对衡量居民负债指标有着更加现实的意义。

图片来源:网络

图片来源:网络 图片来源:网络

图片来源:网络此外,我国居民杠杆率水平几乎是新兴经济体中最高的。甚至比德国、奥地利、意大利还要高,几乎接近日本、法国的水平。

虽然在短期内居民“加杠杆”可以刺激消费进而起到拉动经济增长的作用。但我们必须认识到,居民债务的快速增长会显著提高债务负担,并对消费水平在中长期内的提升形成抑制,进而影响到对经济增长的贡献度。

一个显而易见的例子就是,凡是近几年贷款买了房的同志,都能感受到高昂的放贷,对个人消费乃至结婚生子所带来的资金上的压力。尤其是在生二胎等问题上,还房贷的压力确实是每个人必须要考虑的一个问题。

跨国数据表明,当居民债务与GDP比重超过60%时,居民债务扩张对经济增长抑制作用将会显现。

目前我国已经接近这一水平,而部分地区甚至已经超过这个水平。而且,中国居民杠杆率(可支配收入口径)已经反超美国,这更应该引起我们的高度警觉!

总览全文,我们在2018年中国的债务观察中已经清晰地梳理了当前的债务结构。事实上在2017年,悲观的分析人士就认为,中国的债务问题难以持续。

正因如此,良好的国际贸易状况给中国调整债务结构争取到了时间,争取到了宝贵的现金流。

但是,在2018年一个显而易见的贸易问题摆在了中国面前。一个巨大的外部风险仍处于不确定的状态。这个外部风险,将会给中国的债务问题带来怎么样的影响呢?

责任编辑:郭建

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)